ワクチン完成の知らせが世界中で響き渡り歓迎されたことにより、2021年には世界経済が回復するとの期待が高まっている。しかしワクチンが広く行き渡るまで、経済活動と金融市場の回復は財政金融面での支援策の継続にかかっている。

金融不安定化のリスクは今のところ抑えられているものの、これを当然視はできない。

ワクチン接種開始のニュースを受けて、株や社債やその他のリスク資産の価格は上昇した。金融市場は、短期的に景気の悪材料が出たとしても継続的な政策支援がそれを相殺して将来へとつなげてくれるものと確信して、新型コロナウイルス感染者数の増加も気にかけていないようだ。熱狂する金融市場と未だに滞っている景気回復との明らかな乖離は依然として続いているため、投資家が景気見通しや政策支援の規模と継続期間に関する見方を修正するようなことがあれば、市場の調整が起こる懸念が高まる。

揺るぎない信念

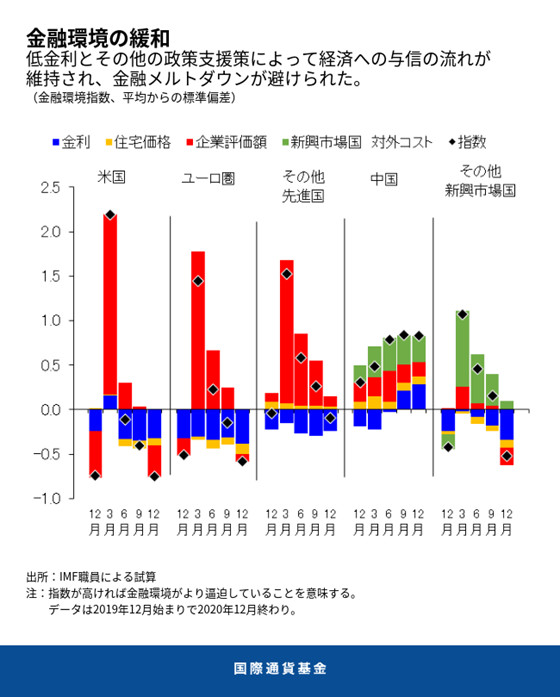

異例の政策支援を受けて、金融環境は昨年著しく緩和的となり、2020年3月の市場混乱の際に大半の国が経験した急激なタイト化を逆転させたことで経済成長を下支えしている。

新型コロナウイルス感染者数が増加しているにもかかわらず、航空、ホテルチェーン、消費者サービスといった業種の企業の株価は反発している。投資家が、割安銘柄を探し求めてこれらの大きく下落していた業種に進出し続けているためである。先進国では、社債とそれと同等の満期の米国債の利回りの差である信用スプレッドが、高格付け企業についても低格付け企業についても急速に縮小して、新型コロナ流行前の水準まで戻っているか同水準を下回っている場合もある。金利は史上最低水準に達しており、企業の資金調達コストを減少させると同時に、投資家が自らの投資に対してより高いリターンを求める中でより大きなリスクをとるインセンティブを与えている。

新興市場の国や企業も景況感の明るさの恩恵を受け、2020年は史上最高水準で債券が発行された。ここでも新興市場国のソブリン債や社債と米国債の利回りの差は急速に縮小している。また新興市場国の金融資産(株や債券)に対する外国投資も増加に転じており、2021年に必要となる多額の借り換えのための資金調達の選択肢が増えている。

2020年後半以降の新型コロナ感染の急拡大とそれに伴い各国政府が講じた公衆衛生上の制限措置は、多くの国で経済活動を落ち込ませる可能性がある。それにもかかわらず投資家は、景気回復への途上で政策当局が金融市場を支えるものと確信し、2021年の経済の先行きを楽観視しているようだ。

二分化した現実

様々なアナリストや投資家が、株や社債のようなリスク資産の真の価値と市場価値が乖離しているのではないかという懸念を提起し続けている。例えば、非常に高くなっている株式市場での価格と、未だ力強さに欠ける経済ファンダメンタルズが示唆する評価価値にずれがあると指摘されている。経済的不確実性がかなり大きいことを考えれば殊更である。

しかし市場関係者の中には、金利がより長きにわたってより低水準にとどまる環境を考慮すれば、現在の市場評価は説明がつくとする見方もある。

彼らは(直近では米国の長期金利が上昇しているものの)金利が当面非常に低くなるという見通しや、ワクチン発表以降に見られた企業業績予想の上方修正を株式市場の盛り返しの理由として挙げる。またそうした見方の人々は、市場心理のバロメーターのひとつであるS&P500 VIXで測定した株式市場のボラティリティが依然として比較的高いことも指摘し、実際に投資家が熱狂しているのであればこの指数はより低くなるはずだと述べる。政策支援に関しては信用市場についても同様のことが考えられている。

引き続き政策支援が不可欠

政策当局はこれまでの成果を踏み台に、ワクチンの普及を契機に持続的な成長の実現を目指して、緩和的な金融政策を維持し、家計と企業の流動性確保を支援し、金融リスクを押さえ込む必要がある。

現段階で支援を削減したり終了したりすれば、世界の経済回復を頓挫させる恐れがある。

熱狂と危機感の緩み 市場の調整リスクはどれほど深刻か

今のところ継続的な金融支援策に代わるものはないとは言え、過剰なリスクテイキングと市場の熱狂をめぐる懸念も当を得ている。この状況により政策当局にとっては厳しいジレンマが生じている。政策当局は金融環境を緩和的に保ち、ワクチン普及や景気回復までの橋渡しを行う必要がある。その一方で、自らの任務を果たしつつも、当局の政策が意図せぬ影響を及ぼすことがないよう金融システムを守らなければならない。

投資家が永続的な政策支援を前提として行動しており、危機感の緩みが市場に蔓延しているようだ。投資家の間では明らかに多様な見方が失われていることも相まって、市場の調整、すなわち「価格調整(リプライシング)」が起こるリスクが高まっている。例えば金利上昇が続くことで突然大幅な資産価格の調整が起これば、それは金融環境のタイト化を招くだろう。既存の金融脆弱性がこれを増幅させて、投資家心理に波及しマクロ金融面の不安定化につながる恐れがある。

金融不安定化のリスクは今のところ抑えられているが、今般のパンデミックによって明らかとなった脆弱性に対処する必要がある。企業債務の増大、ノンバンク金融部門の脆弱性、政府債務の増大、いくつかの発展途上国にとっての市場アクセスの問題、一部の銀行部門での収益性の低下などがこうした脆弱性の例として挙げられる。

政策当局はこの機を活かして金融安定性を確保するために、銀行対象に的を絞ったストレステストや高レバレッジの債務者向けプルーデンスツールを含め監督当局による監督やマクロプルーデンス監視の厳格化などマクロプルーデンス策を駆使し、必要に応じて新たなツールも開発しなければならない。例えば政策当局は、昨年3月の市場混乱時に明らかになった脆弱性に対処するためにノンバンク金融機関向けのマクロプルーデンス枠組みを強化する必要があるか検討している。

これらの政策を通じた脆弱性の解消は、経済成長をリスクにさらさないためにも、金融の不安定性が世界経済に混乱をもたらすことがないようにするためにも極めて重要だ。

*****

トビアス・エイドリアンはIMF金融顧問兼金融資本市場局長。IMFの金融部門サーベイランスや金融政策・マクロプルーデンス政策、金融規制、債務管理、資本市場に関する業務を統括。ニューヨーク連銀上級副総裁と調査統計グループ副グループ長を経て現職。プリンストン大学およびニューヨーク大学で教鞭をとった経験があるほか、「American Economic Review」「Journal of Finance」「Journal of Financial Economics」「Review of Financial Studies」等学術誌への掲載多数。資本市場動向の総合的な影響に研究上の重点を置いている。マサチューセッツ工科大学博士、ロンドン・スクール・オブ・エコノミクス修士、フランクフルト大学ディプロマ、パリ・ドフィーヌ大学修士。

ファビオ・マッシモ・ナタルッチは金融資本市場局副局長。国際金融安定性リスクに関するIMFの評価を示す「国際金融安定性報告書(GFSR)」の責任者を務めている。米連邦準備制度理事会(FRB)金融政策局上級局長補を経て現職。2016年10月から2017年6月まで米財務省国際金融安定・規制担当次官補代理。ニューヨーク大学経済学博士。